고정 헤더 영역

상세 컨텐츠

본문

1. 종목개요

종목명 : 비에이치

현재가 : 23,700 KRW

목표가 : 33,600 KRW

섹터 : 아이폰, 모바일, 디스플레이, OLED

21년도 매출 : 1,037 (십억원)

21년도 영업이익 : 71 (십억원)

시가총액 : 817 (십억원)

밸류 : PER 5.39, PBR 1.56 (22.06 기준)

2. 다시 재현되는 역대급 실적, 착실히 달러를 버는 기업

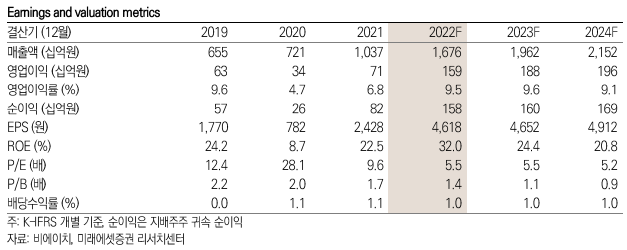

모바일 관련주 비에이치를 목표가 33,600 KRW로 주목한다. 이는 22년 EPS 4,200에 목표 PER 8을 적용한 값이다. PER 8은 작년 PER 9.6에서 20% 할인한 수치로, 불안한 매크로 환경과 내년 EPS 역성장 가능성을 고려했다.

동사는 북미 시장 위주로 FPCB 등을 공급하는 디스플레이 소부장 기업이다. PCB는 우리가 한번쯤 봤을 회로기판인데, 동사는 이 기판을 애플-삼성디스플레이-동사로 이어지는 밸류체인으로 공급한다. 이런 스몰캡이 늘 그렇듯 전방산업의 침체와 경기불황이 주가에도 리스크로 작용중이다.

그러나 동사의 이번 3분기 실적은 매출액 4,732억원(+39.6%QoQ, +41.8%YoY), 영업이익 590억원 (+145.3%QoQ, +35.0%YoY)을 달성하며 시장 눈높이에 부합했다.

이는 매출의 70%를 차지하는 고객사 애플이 단순감산 대신 프리미엄 제품군 위주로 믹스를 재편했기 때문이다. 이는 동사에게는 세가지 의미로 긍정적인 변화다. 1) 삼성전기가 철수하면서 생긴 공백을 흡수하며 고객사에 대한 입지를 다질 수 있고, 2) 일반 아이폰보다는 아이폰 프로 제품군에 대한 ASP가 높을 수밖에 없으며, 3) 고환율 환경에서 북미향 매출은 환차익을 가져올 수 있기 때문이다.

시장은 경기가 얼어붙고 환율이 오르고 금리가 치솟을 수록 스몰캡 기업에게 의심의 눈길을 보낸다. 당연하다. 주식은 로또가 아니고 그 뒤에는 기업이 있다. 조건이 안 좋아지면 옥석을 가려야한다.

그러나 동사가 쥐고 있는 애플이라는 변수는 충분히 프리미엄을 부여할만한 으뜸패다. 시장상황을 감안해서 의심을 하되 검증할 기회를 주자.

특히, 협력업체 관리에 까다롭기로 유명한 애플이지만 커져가는 공급망 불안과 미중갈등 속에서 상위 벤더사에 대한 쏠림이 커져가는 모양새다. 삼성디스플레이, LG이노텍, 동사에게 여전히 기회가 있다고 판단한다. 동사가 이미 베트남 시설을 확충해왔음에 주목하자.

3. 결국 디스플레이 승부수는 OLED, 태블릿과 전장이 궤도에 오른다면?

본업의 호실적을 기반으로 시너지를 낼 수 있는 신사업 확장은 주가 리레이팅의 정석이다. 동사도 이 문법을 착실하게 따라가는 중으로, 그 내용도 상당히 현실적이다.

우선 1) 디스플레이 체인에서 태블릿, 노트북으로 OLED 침투율 상승 가능성이 있고, 2) 배터리용 FPCB 매출이 삼성SDI 외에도 LG에너지솔루션과 SK이노베이션으로 확대될 수 있으며, 3) LG전자에서 인수한 무선충전 모듈 사업의 역시 본격화 기대를 받고 있다.

이런 시나리오들은 그 방향성이 양적 성장이든 질적 다변화든, 현재 동사가 안고 있는 사업적 한계들을 극복할 수 있는 중장기 로드맵이다.

4. 차트분석 - 씁...어쩔 수 없지

별로 좋은 구석은 안 보이는 차트다. 볼린저 밴드 하단을 강하게 터치한 것도 아니고 양구름을 못 뚫고 고개를 숙인 모습이다.

그나마 공매도는 10% 이하로 양호하게 유지중이지만 신용잔고율이 2.8%에서 3.6%까지 급하게 오른 것도 호재는 아니다.

다만 양구름에서 음구름으로 바뀌는 지점에서 60일 선과 120일 선이 정배열로 나열되고, 일봉차트가 바닥을 다지면서 올라주기를 기대한다.

지금은 눈앞의 모든 조건을 만족하는 종목을 찾기보다는, 앞으로 나아질 수 있는 종목을 착실히 정리하자.

이 글은 100% 개인의 사견을 담고 있습니다. 미래 주가에 대한 어떠한 확정이나 보증도 담고 있지 않으며 종목 추천이 아닌 단순 분석/정리글입니다. 투자는 100% 본인 책임이며 본 블로그는 투자결과에 대한 어떠한 책임도 지지 않습니다.

'종목분석-IT&전자 > 모바일' 카테고리의 다른 글

| 모바일 - PI첨단소재 / 돌아온 펀드멘탈 (0) | 2024.08.18 |

|---|---|

| 모바일 - LG이노텍 / 주식시장에 남은 LG의 마지막 양심 / TP : 405,000 KRW / 현재가 : 342,000 KRW (0) | 2022.06.23 |

| 모바일 - 삼성전기 / 돈 잘 버는 또 하나의 삼전 / TP : 217,500 KRW, 현재가 : 151,500 KRW (0) | 2022.06.09 |

댓글 영역